家族持ちの方は住宅ローンを抱えている方が多いと思います。この私も41歳にして30年ローンを組んでしまいました(笑)

今は10年間の住宅控除もありますし、住宅ローンの金利も低くてマイホームを持ちやすい時代になったと思います。

そして、ほとんどの方が定年前までにはと繰り上げ返済を考えてはいないでしょうか??

そして住宅ローンの繰り上げ返済も立派な資産運用です。

繰り上げ返済した分だけそれ以降の繰り上げ返済した分の利息を支払わなくて済むのですから。

でも、私は繰り上げ返済をしないと思います。

どうしてしないんですか??

私の周りでは定年までに・・と繰り上げ返済している方が多いですよ!

そうですよね!私の周りもそうです。

そこで今日は私が繰り上げ返済しない理由を説明しますね!

住宅ローン繰り上げ返済が良いとは限らない

現在は住宅ローン控除(10年)があるので10年間は契約通り返済して、その後に繰り上げ返済してく方が多いと思います。

しかし私が繰り上げ返済をしないと理由は次の通りです。

繰り上げ返済しない理由

- 住宅ローンの金利が低い

- 団信に加入している

- 手元にお金を残せる

- 他の資産運用ができる

ではひとつずつ見ていきましょう!

住宅ローンの金利が低い

現在の住宅ローンの金利はとても低いですよね。

私が組んでいる住宅ローンの金利は0.475%(変動)でした。

就労不可になった場合に返済免除になる保険も加入したため+0.3%で実際には0.775%です。

それでも十分に低いですよね。

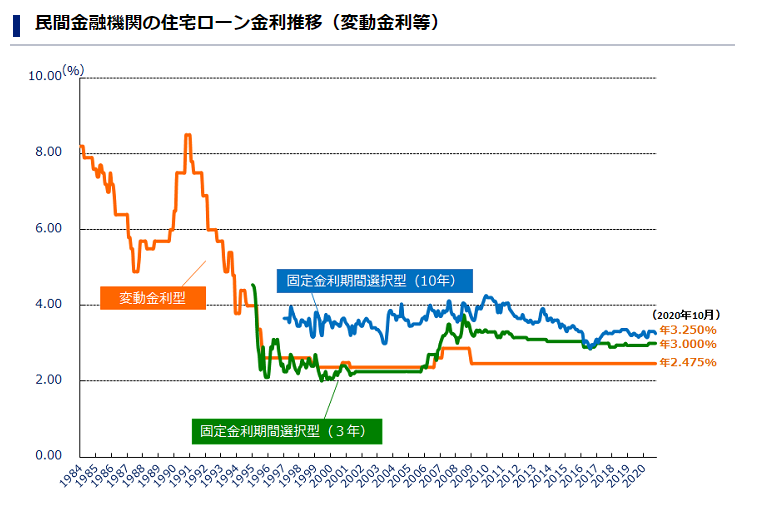

ここで過去の金利推移表を見てみましょう。

出典:ずっと固定金利の安心【フラット35】

バブルの時期は5%以上・・・今では考えられませんね。

2020年現在で住宅ローンの金利が5%でしたら、確実に繰り上げ返済を選びます。

しかし、現在は表では2.475%

でも実際住宅販売の仲介業者から紹介されるローンは1%を切っていると思います。

私も都市銀行を含め3行の与信を受けましたがすべで金利1%を切っていました。

表を見る限りここ10年間金利は平行線です。

今後も急激に金利が上がるとは考えにくいです。

金利が高ければ繰り上げ返済した時のメリットは大きいですが、金利が低いとそのメリットも低くなります。

団体信用生命保険に加入している

住宅ローンを組む人はほぼ団体信用生命保険(以下、団信)に加入しています。

団信とは契約者が死亡した場合、ローンの支払いが免除される保険です。

そのため自分に万が一の事があっても残された家族に迷惑をかける事はありません。

更に私の場合は就業不能信用費保険にも加入しています。

これは病気やケガが原因で就労が不可能になった場合に一時金やローン返済額分が保障される保険です。

更にがんと診断されればローン残債は0円となります。

加入プランや条件等もあるので詳しくは三井住友信託銀行の「八大疾病保障(ガン診断一時金付)」特約のご案内をご覧ください➡➡➡こちら

お金を手元に残せる

繰り上げ返済するためにはまとまったお金が必要です。

・・・という事は手元からまとまったお金が無くなるという事ですよね。

借金があるのが嫌だから、利息を払うのがもったいないからといって安易な考えて繰り上げ返済するのは危険です。

勿論貯金が少ないのに無理に繰り上げ返済する必要もありません。

今後起こりうるライフイベントを考えてください。

子どもの教育資金・車などの借り換え、家の修繕費など・・・。

貯蓄が無くてこれらのローン組むと必ず住宅ローンの金利よりも高くなります。

これでは繰り上げ返済した意味がありませんよね。

現在、多くの銀行が住宅ローンの繰り上げ返済はネット上で簡単にいつでもできますので、無理に繰り上げ返済せずに余裕が出来てからで十分です。

他の資産運用ができる

繰り上げ返済する資金で別の資金運用したをする事が出来ます。

前にもお伝えした通り現在の金利はとても低いです。

その為住宅ローンの金利以上の利回り運用で住宅ローンの繰り上げ返済以上の資産運用効果をもたらす事が出来ます。

ここで簡単に比較してみましょう!

元金割れのリスクはありますが、株の配当金も年利1%超える株もたくさんあります。

殆ど放置状態の私が持っている株の配当金ですが年2%くらいあります。

繰り上げ返済分を使わずにずーっと資産運用したらが前提ではありますが。

では実際に比較してみます。

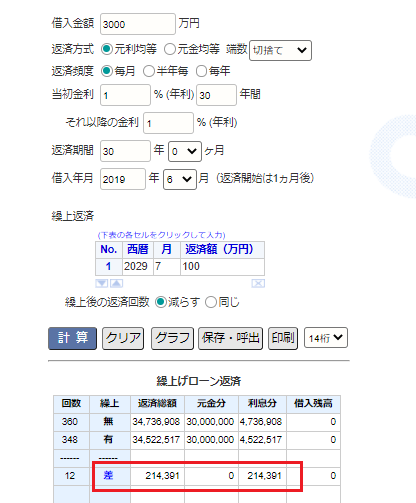

例:借入金:3,000万 金利:0.775% 返済期間:30年 返済方法:元利均等

【100万を20年間 利回り2%で資金運用した場合】

20年後には148.59万になります。

約50万資産が増えています。単純に2%の利益を貯めていっただけでも140万となり40万の資産増です。

【借入10年後に100万を繰り上げ返済した場合】

支払総額が約22万少なくなります。つまり資産が22万増えるということです。

※シュミレーション参考サイト→CASIOの計算サービスサイト

上記でわかるように約2倍の資産運用の差が出ます。

その他にも、繰り上げ返済予定の資金で何か事業を始めて住宅ローン金利以上の利益を出す道もあります。

但し、ここで忘れていけないのは資金運用は元金が保証されないリスクを負う事になります。

住宅ローン繰り上げ返済しないデメリット

ここまで繰り上げ返済をしないメリットをあげてきましたが、勿論デメリットもあります。

繰り上げ返済しないデメリット

- 人によっては返済完了まで常に借金があると不安になる。(特に完済時期が定年後の場合)

- 別の資産運用で住宅ローンの金利以上の利益を出せるとは限らない

このように借金がある事自体が嫌な人や資産運用に自信のない人は【繰り上げ返済をしない】という選択は向いていないかもしれません。

住宅ローン繰り上げ返済のまとめ

リスクを負って資産運用するのか繰り上げ返済という確実な方法をとるのかは個人の考え方よります。

しなしながら住宅ローンの低金利の時代、それ以上の利回り運用はそれほど高い壁ではないと思います。

元金保証はないですが、私が持っている株も配当金は2%を超えています。

個人年金のidecoでも5%の利回りで運用されています。

今後の情勢も変わってマイナスになる事もあるでしょう。しかし長い目でみると利益を得る事はそれほど難しい事はありません。

住宅ローンの繰り上げ返済だけにこだわらず他の資産運用も選択の一つに考えてみてはどうでしょうか?

[st_af id="1057"]